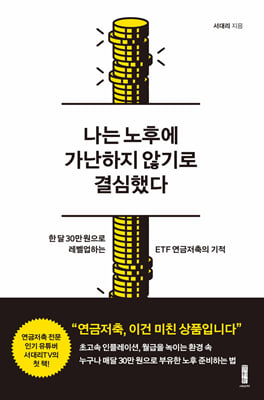

나는 노후에 가난하지 않기로 결심했다

- 저자<서대리> 저

- 출판사세이지(世利知)

- 출판일2022-08-15

- 등록일2024-11-12

- SNS공유

- 파일포맷EPUB

- 파일크기46 MB

- 공급사YES24

-

지원기기

PC

PHONE

TABLET

프로그램 수동설치

전자책 프로그램 수동설치 안내

아이폰, 아이패드, 안드로이드폰, 태블릿, PC

보유 1, 대출 1,

예약 0, 누적대출 1, 누적예약 0

책소개

“연금저축, 이건 미친 상품입니다!” 연금 절세상품 3총사 완벽 정복 월급을 녹이는 인플레이션 속, 주가의 변동폭이 커질수록 미래 연금 수익이 불어나는 인기 유튜버 ‘서대리TV’의 800만 뷰 ‘No 스트레스’ 연금저축 수업주식의 형태로 투자하면서 매년 원금의 16.5%를 돌려주는 적금 상품이 있다면? 그리고 노후에 낮은 세율로 매달 연금으로 찾아 쓸 수 있다면? 직장인의 수명이 짧아지는 요즘, 쓸 돈도 많은데 어떻게 부담 없이 노후를 준비할 수 있을까? 《나는 노후에 가난하지 않기로 결심했다》에서 쉽고 간단하게 노후의 여유로운 현금흐름을 만들 방법을 공개한다. 한 달에 30만 원씩 모으면 죽을 때까지 매달 300만 원(세전)씩 쓰면서 살 수 있는 방법이 있다. 나라가 밀어주고 시간이 불려주는 ‘연금저축펀드’ 계좌를 개설해 운용하는 것이다. 연금저축펀드 전문 인기 유튜버이자 이 책을 쓴 저자 ‘서대리’는 나라가 밀어주고 시간이 불려주는 연금저축펀드 계좌로 지혜롭게 돈을 불려 노후에 넉넉한 현금흐름을 만드는 방법을 공개한다. 또한 또 다른 절세상품인 IRP계좌와 ISA계좌의 개설 방법부터 규정을 뛰어넘는 활용법을 담아 평범한 사람들의 노후를 구해줄 소름돋는 연금계좌의 200% 활용법을 전해준다.저자소개

연금저축펀드를 검색하면 반드시 만나는 유튜브 콘텐츠, 서대리TV의 운영자다. 서대리TV는 돈 걱정 없는 노후를 고민하는 3040 직장인들을 위해 질 좋은 자료를 바탕으로 현실적이고 실현 가능한 전략을 공유해 많은 사랑을 받고 있는 유튜브 연금저축펀드 전문 채널이다.현재 대기업에서 근무하며 숫자를 다루고 있으며 대리가 아닌 지 오래 됐다. 현실과 계획을 중요하게 생각하는 성향과 매일 숫자로 일하는 직무 경험을 바탕으로 미래에 대한 막연한 기대보다는 엑셀로 시뮬레이션을 돌려 나온 숫자를 바탕으로 실행에 옮긴다.

작게는 몇천만 원, 많게는 몇백억 원의 예산을 운영하고 미래계획을 수립하는 회사 업무와 다르게, 인생의 주인공인 나의 자산 관리와 미래 계획은 제대로 세우지 않고 있다는 현실을 깨닫고 다양한 투자와 공부를 시작해 상승장에서나 하락장에서나 투자의 달콤한 결실을 맛보고 있다.

서대리는 수십억 원을 벌어 경제적 자유를 달성했다는 0.1%의 대박 신화보다 누구나 부담없이 투자해 노후를 준비할 수 있는 보편적인 방법이 중요하다고 생각해 현실적인 로드맵을 직접 만들어 실행하고 유튜브로 공유해 구독자들과 소통하고 있다.

현재 ‘2028년 조기은퇴’와 ‘만 55세 이후 월 300만 원 현금흐름 만들기’를 목표로 하고 있다. 이 진행 상황을 매달 유튜브에 업로드하고 있으며, 많은 직장인들의 공감을 받아 9만 명의 구독자들과 함께 목표를 향해 한 걸음씩 나아가고 있다. “부정적인 사람은 부자가 되지 못한다”는 철학으로 주가 상승기에도 하락기에도 변함없이 월급의 70%와 부수입 100%을 주식에 투자하고 있으며 현재는 배당금 키우기에 집중하고 있다.

![폰더 씨의 위대한 하루[100만부 기념 에디션]](/images/bookimg/401800185.jpg)